|

富士康终于得到批文!3月8日通过发审会,但5月11日,才见批文。 5月11日深夜,证监会宣布本周的新股批文,仅富士康得到了IPO“入场券”,更不测的是没有凭证老例发布募资额度。这时辰,刷信息的伴侣,都寄望了下时刻,没错,是23:48。

证监会暗示,5月11日,证监会按法定措施许诺了富士康家产互联网股份有限公司的首发申请。富士康及其承销商将与上交所协商确定刊行日程,并登载招股文件。 深夜批文 凭证老例,每周五证监会城市宣布新股批文,时刻点多齐集在晚8点到9点之间,但昨天的批文来得更自得外的晚。 23:48,市场期盼已久的批文终于落地,主角“富士康”的名字暴露珠面,但令人不测的是,证监会的信息中并未说起富士康的募资金额,这是IPO重启以来的没有过的环境,较为有数。

富士棵魅招股声名书表现,此次IPO将申请召募资金272.53亿元。有券商估量富士康本次IPO将刊行19.6953亿股,估量刊行价在13.84元阁下,对应刊行市盈率为17.18倍。按此估算,富士康估值2731亿元。 灵敏过会缘何“迟到”拿批文富士康 2月1日上报招股书申报稿。 2月9日招股书申报稿和反馈意见同时披露。 2月22日招股书预披露更新。 3月8日通过发审会。 单就招股书预披露更新这个环节,以往列队上市的企业要花半年,富士康花了两周就走完了,并且3月8日就过了发审会,从申报到上会仅用了36天,冲破了此前的上会记载,这一速率实在羡煞无数列队等待在大A门外静默着的公司。 不外,拿到批文后的富士康,并未连续“闪电刊行”的神话,“迟到”的批文节拍让富士康重新股申报到领取批文花了100天。此前,欲打造“医药界阿里巴巴”的药明康德率先拿到IPO批文,上市时刻早于已过会的富士康与宁德期间两只独角兽。 不少市场人士揣摩,富士康之以是迟迟难以得到批文,和其272.53亿元的拟募资金额有关,召募资金过大估值太高一向被业内以为是难以快速核发的重要缘故起因。而药明康德之以是率先拿到IPO批文,很洪流平上在于其“折价”上市,即召募资金局限大幅缩水。 4月16日,药明康德在上交所网站披露的《初次果真刊行股票起源询价及推介通告》表现,其IPO刊行数目不高出1.04亿股,估量召募资金行使额为21.3亿元,较公司此前预披露的57.41亿元镌汰63%,打算投资项目也由10个调减为4个。 募资局限料缩水 药明康德“缩水”刊行、富士康迟迟未获批文、批文中并未明晰募资金额……各种迹象表白,富士康募资局限缩水将是或许率变乱,禁锢层将在新经济IPO与市场不变之间寻求最大均衡,不行能任由一大批“巨无霸”空降A股。 2018年头至今,单只新股均匀募资局限约10.9亿元。在本年2月5日登岸厚交所募资49.67亿元的华西证券,成为2017年以来新股募资额的最高点。由此可见,禁锢层对付新股募资局限还长短常盛大的,在行情不稳时对巨无霸上市很难大开绿灯。 凭证刊行考核流程,发审委过会后,需推行必然的会后事项方可得到批文。富士康想顺遂上市,较为可行的就是低落募资金额,往后再增发可能刊行债券。想一口吃成个胖子,一步到位办理召募资金题目,生怕较难。 不外统统都未成定论,募资额到底怎样还需守候富士棵魅正式登载招股文件。一样平常来讲,在现有的市场前提下,刊行人多乐意在拿到批文后尽快刊行,大部门都在拿到批文后的第二周择机宣布招股文件,下周是时刻窗口,市场不妨屏气等候。 富士康“概略格” 按照此前富士康发布的信息来看,2017年富士康总体营收3530.8亿元人民币,个中,通讯收集装备营收为2145亿元人民币,占比60.75%,云处事装备(包括传统处事器)1203.9亿元人民币,占比34.10%,慎密器材与呆板人收入9.66亿元,占比0.34%。

高出3500亿元年营收的体量确实庞大。在当下中国,仅华为和富士康两家公司高出了这一局限,遐想、百度、阿里和腾讯的年收入均未高出3000亿。 富士康的大股东鸿海慎密,是环球最大的代工企业。并且,富士康已经是中国海内对外商业的巨无霸。2016年,富士康在河南的收支口额高达3172亿元,占到整个河南省收支口额的七成以上。2016年,富士康收支口总额占中国大陆收支口总额的3.6%,富士康对中海外贸影响力较大。 富士康的首要客户是包罗了 Amazon、 Apple、 ARRIS、 Cisco、 Dell、HPE、华为、遐想、NetApp、 Nokia、 nVidia 等,皆为环球知名电子行业品牌公司。这些公司今朝也大都方兴未艾,Apple市值靠近9000亿美元,Amazon市值高出7000亿美元。

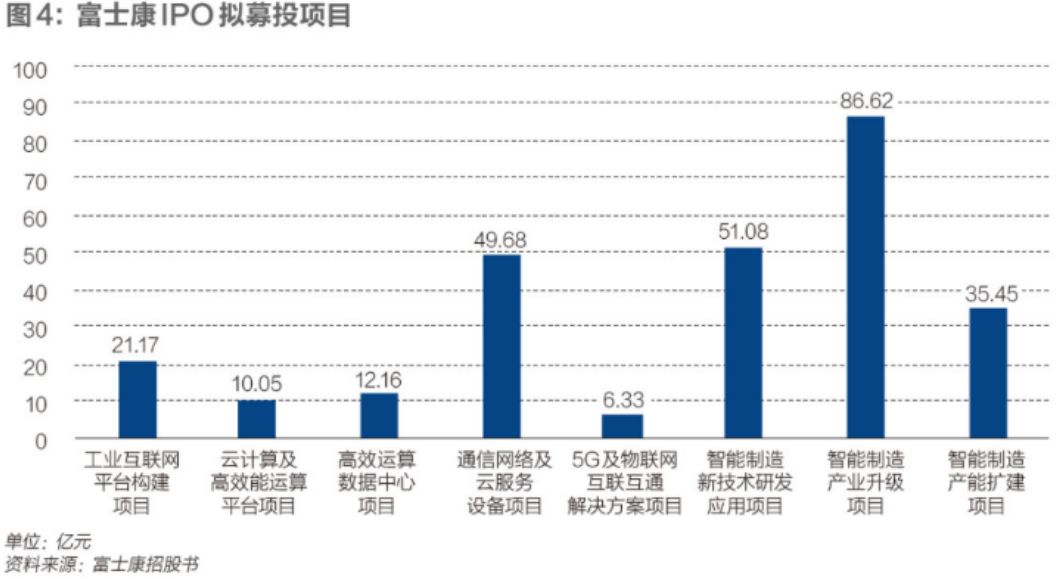

固然利润绝对数据复杂,可是净利润率并不高,以2017年为例,158.7亿元的净利润背后是3545亿元的营收数据,净利润率不到5%。代工行业一贯是薄利多销,2015年度、2016年度及2017年度富士康家产互联网的综合毛利率别离为10.50%、10.65%和10.14%,与偕行业可比公司均匀程度相等。 其它,制止2017年底,富士康家产互联网总资产1486亿元,总欠债1204亿元,欠债率约81%,对比于制止2016年底的43%上涨了近一倍。富士康欠债的增进首要是由于应付账款的增进,据招股书,2017年尾,公司应付账款账面代价较2016年尾增进337.96亿元。 按照招股声名书申报稿,富士康拟募资的272.53亿元首要投资八个部门,包罗家产互联网平台构建、云计较及高效能运算平台、高效运算数据中心、通讯收集及云处事装备、5G及物联网互联互通办理方案、智能制造新技能研发应用、智能制造财富进级、智能制造产能扩建等。 个中智能制造财富进级、智能制造新技能研发应用、通讯收集及云处事装备等所需资金排名靠前,别离需投资86.62亿元、51.08亿元和49.68亿元。 估值差别较大 (责任编辑:admin) |

当前位置: 义乌家电回收|义乌家具收购|义乌家电收购|义乌家具回收| > 义乌废塑料收购 >

富士康深夜领IPO批文:未说起募资额 募资局限料缩水

时间:2018-05-12 20:07来源:义乌回收家具 作者:义乌家电回收,义乌家具回收,义乌旧货收购,义乌二手收购点击:

次

富士康终于得到批文!3月8日通过发审会,但5月11日,才见批文。5月11日深夜,证监会宣布本周的新股批文,仅富士康得到了IPO“入场券”,更不测的是没有凭证老例

顶一下

(0)

0%

踩一下

(0)

0%

------分隔线----------------------------

- 上一篇:用接纳旧塑料原料盖环保衡宇

- 下一篇:市民分享节水履历:废桶接纳尾水 本钱仅几十元

- 发表评论

-

- 最新评论 进入详细评论页>>

- 栏目列表

-

- 推荐内容

-

- 橡胶男孩头转180度

新闻日日睇:【印度“橡胶男孩”头转180度 身体柔韧似错位[吃惊] 】来自印度北部旁遮...

- 博罗pe废塑料收购,大亚湾库存废料收购公司,

博罗pe废塑料收购,大亚湾库存废料收购公司,惠州塑料收购厂变废为宝、净化环境(图)是...

- 【辽宁沈阳周边废铜收购废铝废铁废塑料废钢废

沈阳市腾飞旧货回收,长期高价回收废旧物资。在同行和客户中赢得了很好的口碑。现长期...

- 【梯面收购PC电脑壳,石围塘收购废塑料,石碁

回收一切废塑料:139-2990-9159,找王生长期有效,欢迎来电!替你保密!广东盈利废塑...

- 【雅瑶收购HDPE废料伦教收购PA废牙刷南村回收

回收一切废塑料:139-2990-9159,找王生长期有效,欢迎来电!替你保密!新会回收废玩...

- 【大涌收购废塑料PET,张槎回收废塑料,桥头

有卖废塑料的请拨-139-2990-9159,找王先生广东盈利废塑料回收再生有限公司一直秉承:...

- 橡胶男孩头转180度