|

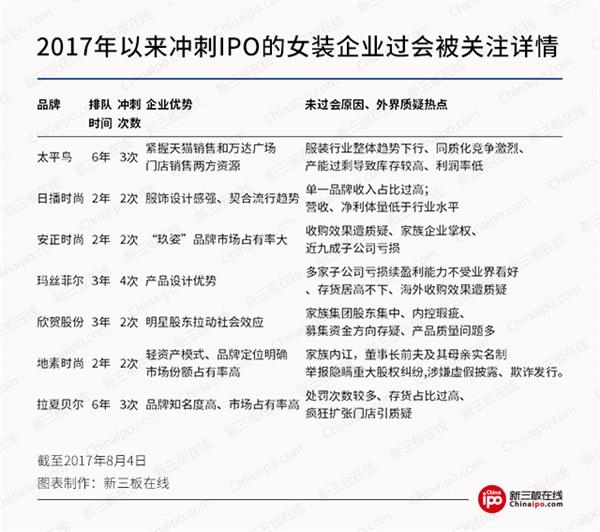

女装品牌公司上市,老是“历经曲折”。 本年1月9日上市的平静鸟(603877),IPO列队时刻长达6年,持续冲刺3次。之后2月14日、5月31日上市的安正时尚(603839)、日播时尚(603196),均是经验两轮IPO冲刺过程。 赴港上市近三年、3次冲刺A股上市的拉夏贝尔,也终于在2017年6月20日通过IPO考核。 固然历经患难,但上述品牌女装能IPO上市已经属于荣幸儿。与子对比的是地素时尚,由于股权诉讼纠纷,IPO上市被暂缓;欣贺股份客岁6月17日申报IPO原料,却未能过会;而玛丝菲尔四次IPO闯关仍前程迷离。 纵观已经上市可能是正在列队的女装品牌,每家企业为了圆梦IPO,都颠末尾数次闯关才得以“涅槃”。新三板在线梳理了2017年后上市及正在列队的名单,本年以来,共有7家女装企业冲刺A股。 而否决女装企业冲刺IPO的各类障碍,首要是存货题目、收购事与愿违、家属企颐魅掌权等。其它,单一品牌收入占比过高、子公司吃亏、产物质量以及相干部分赏罚也是绊脚石。

绊脚石一:存货周转率低下 打扮业的活动资产中,存货所占比重很是大,存货的活动性将直接影响企业的活动比率。因此,每家打扮公司闯关IPO时,第一存眷的即是存货。

按照智研咨询的打扮研究陈诉表现,2012年至2016年。中国打扮业的行业均匀存货周转率一向维持在1.2次/年阁下。 过会的女装企业,存货周转率都高于1.2,而未过会的玛丝菲尔与欣贺股份,存货周转率均低于业界程度。 值得存眷的是,玛丝菲尔的存货占比题目异常严峻。该公司在2017年2月披露的招股声名书表现,2013年至2016年上半年,公司存货多年高居不下,从5.04亿元增添到2016年6月30日的7.77亿元。

数据来历:玛丝菲尔招股声名书 玛丝菲尔也认可公司的存货危急——“存货占用了公司较多营运资金,但若因市场情形产生强烈变革或竞争加剧,公司存在无法一连有用打点和消化存货的风险,从而也许对公司的财政状况和策划业绩造成倒霉影响”。 新三板在线在采访业内人士后,梳理出打扮业的存货组成:

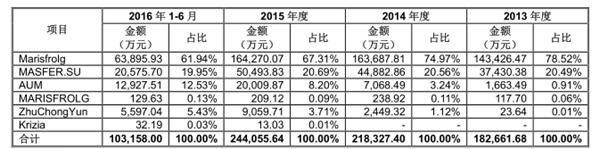

连年来,跟着国际打扮快销品牌ZARA、H&M、优衣库等放荡袭击中国市场,海内公司的存货越来越多,对其资产活动性的影响几率越来越大。 对付想要登岸A股的女装品牌企业来说,存货的打点程度,直接反应其贩卖链的服从及策划程度。因此,管好存货,势在必行! 绊脚石二:收购结果事与愿违 收购海表里知名高端打扮品牌,成为海内打扮颐魅占据市场的一个“捷径”,被收购品牌每每也青睐收购方死后的庞大市场,收购便“你情我愿”地告竣了。 但这真的是捷径吗?未必。 安正时尚、玛丝菲尔都被外界质疑收购的结果。 安正时尚在招股声名书中称,通过收购,承接了上海摩萨克、上海斐娜晨的打扮营业,以上两个品牌定位于成熟女装中的中淑细分规模,增补了公司现有品牌的市场定位。 新三板在线相识到,2015年,上海摩萨克净利润吃亏952万元;斐娜晨的环境则更为糟糕,2015年吃亏1443万元,两个品牌都直至2016年才扭亏为盈,安正时尚才得以乐成过会。 闯关未果的玛丝菲尔,收购成效题目就更为严峻。其在招股声名书中称,2014年2月,公司收购意大利高端女装的代表性品牌“Krizia”,在不久的将来将逐渐与国际一二线女装品牌(CHANEL、DIOR、MAXMARA、MIUMIU)等睁开直接竞争,但收购结果并不乐观。

数据来历:玛丝菲尔招股声名书 从公司主营营业收入按品牌分类的详细组成来看,“Krizia”仅仅只占玛丝菲尔营收的九牛一毫。固然新品牌在海内的渠道的成立必要必然的时刻,业绩不能立刻展现,但这次的收购仍受业界质疑。 新三板在线在查察招股声名书后发明,在贩卖方面,Krizia作为高端品牌订价较高,均价在4000-5000元/件,年销量仅有几十件。

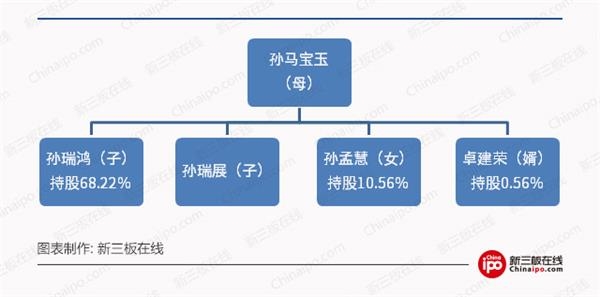

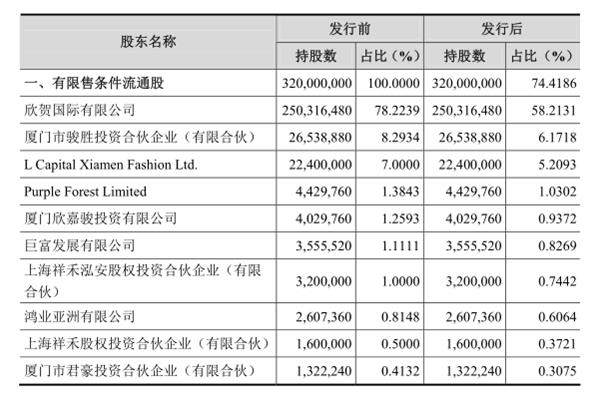

数据来历:玛丝菲尔招股声名书 同时,较量贩卖周期较长、动辄数万的高级定制、高级裁缝品牌,Krizia的订价也并未达上述程度。就上海地域,Krizia已开设四家门店,每年的销量却仅有几十件。显然,部门门店也许一天也卖不出一件衣服。 收购已经三年时刻,Krizia仍然没有打开市场,其收购成效被市场质疑,或者也是无可厚非。 对付筹办上市的女装企业来说,审慎收购应该提上女装企业高管的议程表! 绊脚石三:家属持股破绽 纺织打扮业由手家产演变而来,当代打扮公司多以伉俪店的情势发迹,家属企业色彩每每较量浓重。 在企业创业初期,家属式打点模式或者有着打点直接、高效等利益,但在企业局限扩大后,家属企业逐渐呈现成员间发生嫌隙、打点模式僵化等题目逐步展现。 欣贺股份是典范的家属企业,公司现实控股工钱孙氏家属。自20世纪60年月起,孙氏家属的孙马宝玉在台湾策划女装起步,逐渐成长出了包罗知名品牌卓雅(JORYA)在内的7个女装品牌。 2011年后,欣贺股份开始引入外部投资者,但孙氏家属如故通过欣贺国际、巨富成长间接持有79.34%的股权。

孙氏家属持股近况

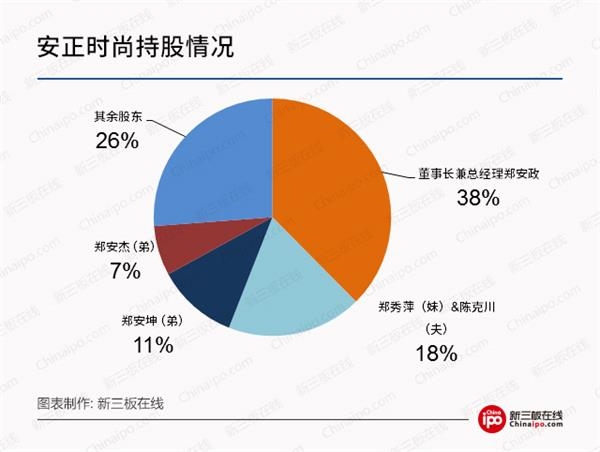

数据来历:欣贺时尚招股声名书 二度冲关的欣贺股份招股声名书中表现,在拟刊行股票后孙氏家属股权固然被稀释,但仍然占比60%。由此,欣贺股份被外界质疑股权高度齐集, 其它,在本年上市的企业里,安正时尚的股权布局也有浓浓的“家属风”。

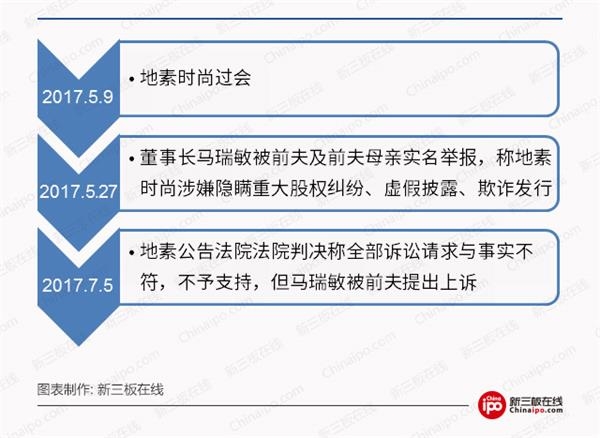

对付之前过会但停息刊行的地素时尚,则是“祸起萧墙”的典范代表。

地素时尚IPO“家庭大战”的颠末 新三板在线相识到,地素时尚的前身是温州的一家小打扮店。由董事长马瑞敏前夫的怙恃一手成立。 2002年,地素时尚前身——上海黛若衣饰有限公司创立。个中,董事长前夫之母出资151.2万元,拥有公司90%的股权并接受法定代表人。 招股声名书表现,2006年-2009年,马瑞敏两次增资,使本身的持股比例上升至86.21%。法人代表由前夫之母叶丹雪改观为马瑞敏。 2010年12月22日(马瑞敏与前夫仳离后),叶丹雪签定股权转让协议将股份所有转让给马瑞敏的女儿。至此,马瑞敏的前夫及前夫之母不再持股地素时尚。 而在地素时尚过会后筹备询价的第二天,马瑞敏溘然被告上法庭。 前夫之母称,“2010年地素时尚12.41%股权转让协议为本身具名,但其时马瑞敏遮盖了协议内容,说是法人改观协议,因为年岁已大,再加上事实婆媳一场, 前夫称,这份协议是马瑞敏趁叶丹雪单独在场的时辰签定的,老太太看不大懂协议的意思,也不知道个中的关键,马瑞敏哄着老太太签下了协议。 因为股权纠纷,导致地素时尚IPO暂缓。 在上市公司中,家属企颐魅占打点层大都、表决权大都,股东大会中极易呈现不公正、合理的决定,少数股东的好处受到侵害。 其它,在内部节制方面,家属企业认人唯亲,企业文化也相对僵化、落伍,导致有手段的外来人才打仗不到打点焦点,外来成员受架空的征象很广泛,从而造成人才流失。 更严峻的是,上市公司家属成员之间反目造成的影响更大,因家属纠纷造成企业策划环境由盛转衰的前例已不鲜见,真工夫、挖金客都因家属成员之间的内耗而导致IPO打算失败。 此次地素IPO的暂缓,给即将IPO的打扮公司敲响了一记警钟。 (责任编辑:admin) |

当前位置: 义乌家电回收|义乌家具收购|义乌家电收购|义乌家具回收| > 义乌库存回收 >

女装品牌IPO蜀道难!高存货、乱收购、家属纠纷成绊脚石

时间:2018-05-07 18:58来源:义乌二手收购网络整理 作者:义乌家电回收,义乌家具回收,义乌旧货收购,义乌二手收购点击:

次

新三板在线在采访业内人士后,梳理出打扮业的存货组成:连年来,跟着国际打扮快销品牌ZARA、HM、优衣库等放荡袭击中国市场,海内公司的存货越来越多,对其资产流

顶一下

(0)

0%

踩一下

(0)

0%

------分隔线----------------------------

- 发表评论

-

- 最新评论 进入详细评论页>>

- 栏目列表

-

- 推荐内容

-

- 汽车经销商呼吁车企回收库存国四车

3月1日,据广东省环保厅《关于广东省提前执行第五阶段国家机动车大气污染物排放标准的...

- 高价回收库存服装 女装 童装

高价回收库存服装 女装 童装,24小时回收服装电话:18201809266 杨先生上海佳欣服饰回收...

- 番禺 番禺周边易登网

本公司长期高价回收库存毛料、面料:华达呢、哔叽、花呢、薄毛呢、板司呢、派力司、哈...

- 【上海帝赫外贸服装回收库存服装库存回收处理

上海外贸服装回收外贸原单尾单回收库存服装回收收购清仓服装回收外贸库存服装:库存男...

- 【品牌童装尾单回收回收女装库存服装布料回收

仁巨达库存服装回收专门从事纺织品库存贸易,已有十年的历史,通过几年的发展壮大,现...

- 【回收库存染料 颜料油漆 树脂 助剂试剂 橡胶

长年现金回收各种库存废旧化工染料、颜料、印花涂料色浆、油漆、树脂、油墨、稀料、醇...

- 汽车经销商呼吁车企回收库存国四车